法人合夥人的企業所得稅處理與申報

- 發佈時間:2024-04-05

- 發佈者: 管理員

- 來源: 本站

- 閱讀量:

根據《財政部 國家稅務總局關於合夥企業合夥人所得稅問題的通知》(財稅〔2008〕159號)規定,合夥企業以每一個合夥人為納稅義務人。合夥企業合夥人是自然人的,繳納個人所得稅;合夥人是法人和其他組織的,繳納企業所得稅。合夥企業生産經營所得和其他所得採取“先分後稅”的原則。其中,生産經營所得和其他所得,包括合夥企業分配給所有合夥人的所得和企業當年留存的所得(利潤)。

一、稅法對法人合夥人的規定

(一)合夥企業的虧損不得抵減本身的盈利

財稅〔2008〕159號第五條規定,合夥企業的合夥人是法人和其他組織的,合夥人在計算其繳納企業所得稅時,不得用合夥企業的虧損抵減其盈利。

(二)合夥企業的分紅不得享受免徵企業所得稅優惠

企業所得稅法及其實施條例規定,對於符合條件的居民企業之間的股息、紅利等權益性投資收益,免徵企業所得稅。

但是,依照《企業所得稅法》第二條規定,合夥企業不適用該法,不屬於該法規定的“居民企業”,因此對於居民企業之間股息、紅利等投資收益免徵企業所得稅的優惠政策,不能用於合夥企業的分紅收益。

同時,對於國稅函[2001]84號第二條規定,合夥企業對外投資分回的利息或者股息、紅利,不並入企業的收入需要合夥人單獨計稅的,因為不滿足《企業所得稅法實施條例》第八十三條規定的“直接投資於其他居民企業取得的投資收益”,法人合夥人也不得享受免徵企業所得稅的優惠政策。

(三)不管合夥企業是否實際分紅都需要計算納稅

根據財稅〔2008〕159號規定,合夥企業的合夥人“先分後稅”的生産經營所得和其他所得,包括合夥企業分配給所有合夥人的所得和企業當年留存的所得(利潤)。

因此,合夥企業不管是否實際分紅,合夥人都需要依照合夥企業的經營所得和其他所得按照“先分後稅”原則,計算應分得的份額,計算繳納所得稅。

二、法人合夥人的會計處理與稅務處理

法人合夥人在對合夥企業進行投資核算時,執行《企業會計準則》的通常在“其他權益工具投資”中核算;而執行《小企業會計準則》的,則在“長期股權投資”中核算。

(一)執行《小企業會計準則》的會計核算與稅務處理

1.執行《小企業會計準則》的,對合夥企業投資時應當按照成本進行計量。

借:長期股權投資-XX有限合夥企業

貸:銀行存款等

如果是以非貨幣性資産對合夥企業投資的,比如以存貨出資的,應視同銷售:

借:長期股權投資-XX有限合夥企業

貸:主營業務收入

應交稅費-應交增值稅(銷項稅額)/應交稅費-應交增值稅

同時,結轉成本:

借:主營業務成本

貸:産成品/庫存商品

2.執行《小企業會計準則》的,對合夥企業投資時持有期間應當按照成本法處理。即:在持有期間對“長期股權投資”的賬麵價值不做調整,在被投資的有限合夥企業宣告利潤分配時,應當單獨確認為“應收股利”和“投資收益”。

合夥企業宣告利潤分配時:

借:應收股利-××有限合夥企業

貸:投資收益

實際收到股利時:

借:銀行存款

貸:應收股利-××有限合夥企業

3.稅會差異與納稅調整

由於執行《小企業會計準則》的,對合夥企業投資時持有期間應當按照成本法處理,導緻會計核算的“投資收益”,與稅法規定的合夥企業“先分後稅”等需要確認應納稅所得額在時間上存在差異,因此企業在進行企業所得稅匯算的時候,需要對該差異進行納稅調整。

【案例-1】某甲有限公司(簡稱某甲)20×2年利潤總額400萬元,除對某乙有限合夥企業(簡稱某乙)有投資外,假設不存在其他稅會差異,適用稅率為25%。某乙20×2年實現利潤300萬元,某甲按合夥協議可分得30萬元。某乙20×3年4月1日宣告分派按照上年度實現利潤的80%分派利潤,某甲4月10日實際收到分配的利潤24萬元。

解析:

(1)在20×2年關賬時,某甲對某乙投資,不做任何會計處理。

(2)某乙20×3年4月1日宣告分派利潤,某甲會計分錄:

借:應收股利-某乙 24.00萬元

貸:投資收益 24.00萬元

(3)某甲20×3年4月10日實際收到分配的利潤,某甲會計分錄:

借:銀行存款 24.00萬元

貸:應收股利-某乙 24.00萬元

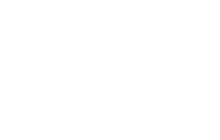

(4)某甲20×2年企業所得稅匯算清繳時,需要做納稅調整,需要填報《A105000 納稅調整項目明細錶》的第41行“(五)合夥企業法人合夥人應分得的應納稅所得額”。因為某甲20×2年會計核算並冇有確認“投資收益”,所以“賬載金額”需要填寫0,“稅收金額”需要按照“先分後稅”計算的金額30萬元填寫,然後自動生成調整金額,如圖錶7-1所示。

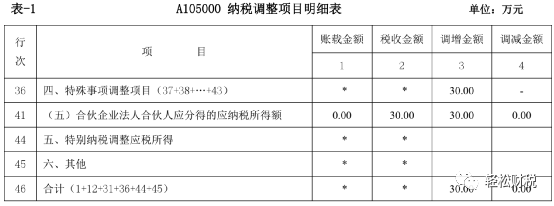

假如某乙在20×3年虧損了100萬元,某甲在20×3年不能稅前扣除該虧損,則某甲20×3年度的企業所得稅匯算清繳,需要填報《A105000 納稅調整項目明細錶》,如圖錶7-2所示。

(二)執行《企業會計準則》的會計核算與稅務處理

執行《企業會計準則》的企業,對有限合夥企業的投資,在金融準則修訂前,一般是在“可供出售金融資産”科目中核算,金融準則修訂後則在“交易性金融資産”或“其他權益工具投資”科目中核算。

1.按“交易性金融資産”核算的

企業對證券基金類的合夥企業投資,因為比較容易取得基金份額的公允價值,通常會計處理在“交易性金融資産”科目中核算。在當期年末,通過“公允價值變動損益”來確認對合夥企業投資的公允價值變動,並不是直接按合夥企業實現利潤應分得的份額確認,與稅務處理是存在差異的。

(1)對合夥企業投資

借:交易性金融資産-成本

應收股利

投資收益(手續費)

貸:銀行存款等

(2)年末按公允價值變動確認

借:交易性金融資産-公允價值變動(或貸方)

貸:公允價值變動損益(或借方)

(3)持有期間取得分紅

借:銀行存款

貸:投資收益

【案例-2】某A有限公司(簡稱某A)20×2年除對某B有限合夥企業(簡稱某B)有投資外,假設不存在其他稅會差異,適用稅率為25%。某B為專業從事債券和股票等證券投資的基金類合夥企業,某A在20×2年實際投資400萬元,某B實現利潤500萬元,某A按照有限合夥協議可以分得50萬元;某A投資份額在年末公允價值為450萬元(贖回價)。某B在20×3年4月1日宣告分派按照上年度實現利潤,某A可以分得利潤40萬元,在4月10日實際收到分配的利潤40萬元。

解析:

(1)某A在20×2年12月31日按公允價值調整

借:交易性金融資産-公允價值變動 50.00萬元

貸:公允價值變動損益 50.00萬元

(2)某B在20×3年4月1日宣告分派按照上年度實現利潤

借:應收股利 40.00萬元

貸:投資收益 40.00萬元

(3)在4月10日實際收到

借:銀行存款 40.00萬元

貸:應收股利 40.00萬元

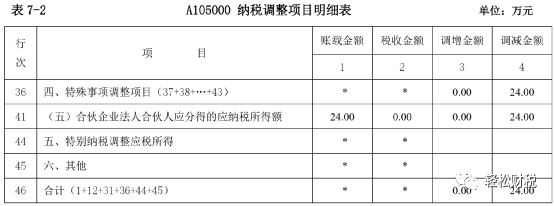

(4)某A在20×2年企業所得稅匯算清算需要做納稅調整。

稅務方麵,應確認的應納稅所得額為50萬元;雖然,會計核算方麵通過“公允價值變動損益”也確認了50萬元計入當期損益,但是二者性質不一樣,需要在《A105000納稅調整項目明細錶》中調整,如圖錶7-3所示。

說明:某A在20×3年度匯算清繳時,對於會計核算確認的“投資收益”,由於稅務方麵已經在20×2年度已經確認了應納稅所得額,故應做納稅調減。

2.按“其他權益工具投資”核算的

與“交易性金融資産”相比,在“其他權益工具投資”核算的,通常情況下公允價值變動的是計入“其他綜合收益”,該科目為所有者權益科目,不影響當期的會計利潤;另外,在“其他權益工具投資”處置時,與“其他權益工具投資”賬麵價值的差額和“其他綜合收益”都不計入“投資收益”,而是轉入所有者權益科目的“盈餘公積”和“利潤分配-未分配利潤”中,也不會影響當期的會計利潤。

因此,按“其他權益工具投資”核算的,對合夥企業的投資始終不會影響當期會計利潤,在合夥企業有盈利時需要在匯算清繳時做納稅調增;在處置該項投資有盈利的,需要做納稅調增,反之虧損的需要做納稅調減。